- Details

- 29. März 2022

Die Kapitalmärkte stehen vor einem Paradigmenwechsel, dem die Vermögensaufteilung allein auf Aktien und Anleihen bei weitem nicht mehr gerecht wird. Alternative Anlageklassen sind deshalb gefragter denn je. Zu ihnen gehört mit steigender Nachfrage auch die Volatilität.

Zwei Faktoren sind es derzeit, die die Kapitalmärkte besonders in Atem halten: der Krieg in der Ukraine mit seinen negativen Folgen für die Weltwirtschaft (Rezessionsgefahr) sowie die hohe Inflation und das sich daraus ergebende Agieren der Zentralbanken. War für 2022 ohnehin schon mit einem signifikanten Anstieg der Verbraucherpreise gerechnet worden, wird diese Entwicklung durch die weitere Verteuerung von Rohstoffen wie Gas und Öl, aber auch durch deutlich steigende Lebensmittelpreise nochmals an Dynamik gewinnen. Der „Zentralbank-Put“, wie er über viele Jahre die Aktien- und Anleihemärkte gestützt bzw. nach oben getrieben hat, ist deshalb ausgelaufen. Die Tagesordnungen von Fed, EZB und Co. werden bis auf weiteres nicht mehr von Anleiheankaufprogrammen, sondern von Inflationsraten und Zinserhöhungen bestimmt werden.

Für Anleger ergeben sich durch diesen Paradigmenwechsel ganz neue Herausforderungen. Aktien stellen bei aktuell guten Einstiegsmöglichkeiten immer noch einen alternativlosen Depotbaustein dar, bergen in Zeiten geopolitischer Verwerfungen und steigender Zinsen aber auch relativ hohe Risiken. Staatsanleihen wirken in Krisen zwar stabilisierend („Save Haven“), leiden aber ebenfalls unter anziehenden Zinsen. Empirisch betrachtet nimmt die Korrelation zwischen beiden Anlageklassen mit hohen Inflationsraten deshalb zu, der Diversifikationseffekt geht verloren. Um diesen wieder herzustellen, muss die Portfoliostruktur um alternative Renditequellen erweitert werden, mit denen sich Erträge weitestgehend unabhängig von der klassischen Aktienmarktentwicklung erzielen lassen.

Optionsprämien als marktneutrale Ertragsquelle

Ein Baustein, der sich hierfür besonders eignet, ist die Volatilität. So ist es professionellen Investoren mit entsprechender Expertise und Handelszulassung möglich, an der Terminbörse Eurex Stillhaltergeschäfte einzugehen und auf diese Weise Optionsprämien als marktneutrale Erträge zu vereinnahmen. Dazu werden sogenannte Short-Put-Optionen auf Aktien oder Aktienindizes geschrieben. Steigt der Preis des Basiswertes während der Laufzeit der Optionen an oder bleibt er per Saldo unverändert, streicht der Stillhalter die gesamte Optionsprämie als Ertrag ein. Gleiches gilt bei moderat fallenden Kursen, denn zumindest bei den Strategien der Wallrich Asset Management AG liegt der Ausübungspreis der Optionen zum Verkaufszeitpunkt jeweils deutlich unter dem aktuellen Kurs des Basiswertes. Bevor die Puts ins Geld laufen und damit vom Käufer ausgeübt werden, kann das Underlying somit noch einige Prozent an Wert verlieren. Erst danach entstehen dem Stillhalter Verluste, die allerdings geringer ausfallen als bei einem direkten Investment in den Basiswert. Das reduziert einerseits das Anlagerisiko, führt andererseits aber auch zu einer verminderten Korrelation mit dem Aktienmarkt und damit einer deutlichen Volatilitätsreduzierung des Gesamtportfolios.

Günstiger Investitionszeitpunkt

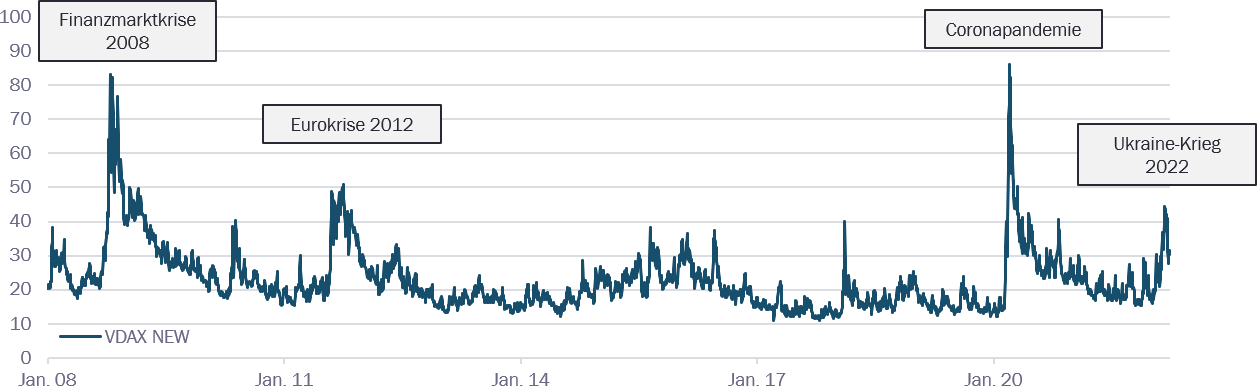

Dabei kann die hier beschriebene Prämienstrategie ihre Stärken derzeit besonders gut ausspielen. Zurückzuführen ist dies vor allem auf die anhaltende Unsicherheit an den Aktienmärkten, aus der sich deutlich erhöhte Prämien für verkaufte Put-Optionen ergeben. Dieser Anstieg spiegelt sich eins zu eins im Renditepotenzial der von uns gemanagten Prämienstrategie-Fonds wider, wie sich an einem realen Beispiel leicht zeigen lässt. So konnte für den Verkauf von Put-Optionen auf den Euro Stoxx 50 mit einer Restlaufzeit von vier Wochen (bis zum nächsten Verfallstermin) und einem Strikelevel von 91 % Ende November eine Prämie von 12 Euro vereinnahmt werden. Dies entsprach bei steigenden, stagnierenden oder leicht fallenden Kursen des Underlyings einer Rendite von 0,3 % pro Monat, bei revolvierenden Geschäften zu gleichen Konditionen also 3,6 % per annum. Aktuell sind für vergleichbare Puts (9 % out-of-the-money, Laufzeit 1 Monat) Prämien von 37,80 Euro (Stand: 17.03.2022) zu realisieren. Das Renditepotenzial hat sich dadurch auf monatlich 1,07 % bzw. ceteris paribus auf jährlich 12,87 % erhöht.

Optimierung mittels künstlicher Intelligenz

Nun stellt der „simple“ Verkauf von Put-Optionen allerdings nur eine Variante der Prämienstrategie dar. Sehr viel weiter gehen hier unsere Fonds, der Wallrich AI Libero (WKN A2DTL2) und der Wallrich AI Peloton (WKN A2JQH3), die jeweils von Donner & Reuschel als Verwahrstelle betreut werden. Beide Fonds schreiben Puts ausschließlich auf den Euro Stoxx 50. Auf diese Weise werden Selektionsrisiken bei der Auswahl von Einzeltiteln vermieden. In welchem Umfang Positionen eingegangen und welche Strikelevel dabei gewählt werden, wird unter Zugrundelegung künstlicher Intelligenz auf Basis aktueller Marktparameter bestimmt. In der Regel nimmt die Investitionsquote mit steigender Volatilität zu. Zur Vorbeugung vor Extremszenarien, wie sie beispielsweise zu Beginn der Corona-Pandemie zu beobachten waren, ist seit einiger Zeit in beide Fonds zudem ein Sicherheitsmechanismus gegen sogenannte „Tail Risks“ implementiert. So werden offene Positionen bei stark fallenden Märkten automatisch geschlossen (Stop Loss). Beim AI Libero wird als zusätzliches Hedging-Instrument darüber hinaus ein gewisser Teil der Prämien in einen Volatilitäts-Call investiert. Dieser kann in starken Stressphasen, die erfahrungsgemäß eher öfter als selten auftreten, für einen zusätzlichen Ausgleich sorgen.