- Details

- 12. April 2016

Weltkonjunktur: Wachstumsdelle oder Rezession?

Ausgehend von China und anderen Schwellenländern hat sich die weltwirtschaftliche Dynamik zuletzt deutlich abgeschwächt, die globale Konjunktur befindet sich in einem angeschlagenen Zustand. Nicht wenige Marktteilnehmer ziehen bereits Parallelen zu 2008/2009 und befürchten ein Abgleiten in die Rezession.

Viele Jahre galt China als Lokomotive der Weltwirtschaft. Dabei hat das Reich der Mitte seinen Wachstumstrend dank eines umfangreichen Konjunkturprogramms auch während der internationalen Finanzkrise weitgehend aufrechterhalten können und damit eine wichtige Rolle bei ihrer Überwindung gespielt. Seit vergangenem Sommer mehren sich nun allerdings die Anzeichen dafür, dass die Erfolgsstory China (zunächst einmal) der Vergangenheit angehört. Die Börsenturbulenzen in Hongkong und Shanghai haben die weltweiten Aktienmärkte erschüttert, die chinesische Währung steht unter erheblichem Abwertungsdruck und die hohe Verschuldung von Unternehmen, wie auch staatlicher Instanzen könnte sich zu einer ernsten Konsolidierungskrise auswachsen. Der Ursprung aller Probleme ist dabei das rückläufige Wirtschaftswachstum.

„Bad Boy China“

Nachdem es im vergangenen Jahr mit berichteten 6,9% zum niedrigsten BIP-Zuwachs seit 25 Jahren gekommen ist, strebt die chinesische Staatsführung für 2016 ein Zuwachs zwischen 6,5-7% an. Von diesem Wachstumsziel wird die Administration maximal geringe Abweichungen zulassen. Alles andere wäre ein „Staatsversagen“. Rein theoretisch wären 6,5% für die inzwischen größte Volkswirtschaft der Welt immer noch ein sehr guter Wert. Dabei ist jedoch allen Experten klar, dass die Lage deutlich schlechter ist, als es die von der Regierung vorgegebenen Zahlen vermuten lassen. So ist unter Berücksichtigung der chinesischen Mentalität bei rückläufigen Wachstumsraten von einer nochmals gesteigerten „Beschönigungsneigung“ auszugehen. Oder anders ausgedrückt: Die vorgegebenen Ziele sowie das dann tatsächlich veröffentliche Wachstumsergebnis werden 2016 noch weniger der Realität entsprechen, als dies bereits in den vergangenen Jahren der Fall war.

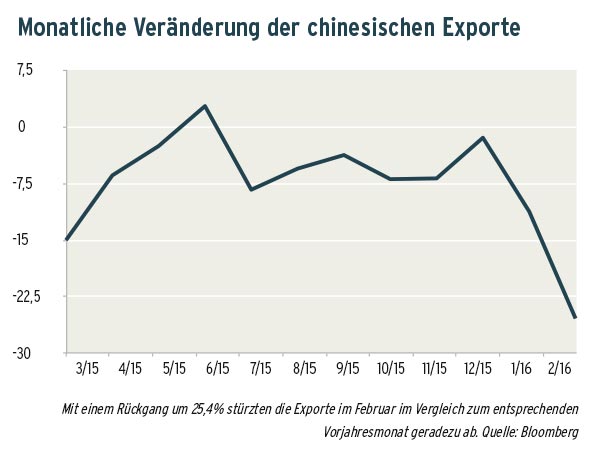

Während beispielsweise der Dienstleistungssektor, auf den sich das Reich der Mitte immer stärker fokussiert, der von außen aber nur schwer erfassbar ist, noch sehr positive Impulse liefern soll, zeigten transparentere Statistiken, wie etwa die der Ex- und Importaktivitäten, zuletzt deutlich nach unten. So fielen die Exportzahlen, die fast während des gesamten letzten Jahres im Minus lagen, schon im Januar überraschend schlecht aus (-11,2%). Im Februar stürzten sie mit einem Rückgang von 25,4% im Vergleich zum entsprechenden Vorjahresmonat aber geradezu ab. Chinas Importe gingen gleichzeitig um 13,8% zurück. Bei beiden Werten handelt es sich um den größten Einbruch seit 2009. Hinzu kommt, dass es dem Staatsapparat anscheinend immer schwerer fällt, das Wirtschaftsgeschehen in seinem Sinne zu steuern. Nach der rauschenden Wachstumsparty ist deshalb kaum mit einem „soft landing“ zu rechnen. Vielmehr erwarten wir für China einen ausgewachsenen Kater. Simulationsrechnungen des Kieler Instituts für Wirtschaftsforschung zeigen allerdings, dass eine „harte Landung“ der chinesischen Volkswirtschaft die Weltkonjunktur empfindlich bremsen würde. Ein Rückgang der Expansionsrate um drei Prozentpunkte würde demnach den Anstieg der Weltproduktion insgesamt um rund 1% abschwächen.

Da Russland und Brasilien tief in der Rezession stecken, bildet Indien unter den vier BRIC-Staaten derzeit den einzigen Lichtblick. Hier prognostiziert die Weltbank für 2016 sogar einen kleinen Wachstumsanstieg von 7,3 auf 7,5%.

Das Bruttoinlandsprodukt Chinas ist mit elf Billionen US-Dollar inzwischen gut dreimal so groß wie das deutsche und hat mittlerweile 60 Prozent des US-Niveaus erreicht. Wenn die chinesische Wirtschaft um sechs Prozent wächst, macht das umgerechnet rund 660 Milliarden Dollar aus. Um einen ähnlichen Wachstumsbeitrag zu erzielen, müsste die US-Wirtschaft um 3,7 Prozent und die Eurozone um 5,5 Prozent zulegen, was derzeit kaum wahrscheinlich erscheint. Es ist deshalb wohl nicht übertrieben zu behaupten, dass Wohl und Wehe der Weltwirtschaft in hohem Maße von China abhängt (Quelle: Quelle: FvS AG, Köln)

Widersprüchliche Signale aus den USA

Deutlich differenzierter als in China stellt sich die Situation in den USA dar. Jenseits des Atlantiks zeigt sich die Beschäftigungsentwicklung nach wie vor äußerst robust. So kennt die saisonbereinigte Arbeitslosenquote seit 2010 praktisch nur eine Richtung, und ihr Wert ist inzwischen auf nur noch 4,9% abgesunken. Verbunden mit dem steigenden Realeinkommen stützt dies den privaten Konsum sowie die Investitionstätigkeit im Wohnungsbau. Insbesondere aus diesem Grund dürfte das Wachstum des Bruttoinlandsprodukts in den ersten drei Monaten 2016 mit knapp 2% (auf das Jahr hochgerechnete Vorquartalsrate) deutlich besser als in den ersten Quartalen 2014 und 2015 (-0,9 bzw. 0,6%) ausfallen.

Andere Indikatoren, wie etwa der ISM Einkaufsmanagerindex für das verarbeitende Gewerbe (Industrie), sind inzwischen dagegen auf ein Niveau gefallen, wie es zu Beginn eines Abschwungs üblich ist. Hier machen sich die hohen Belastungen bemerkbar, denen sich die US-Industrie unter anderem in Form eines relativ starken Dollars sowie der anhaltenden Ölpreisschwäche, die im Energiesektor zu massiven Kürzungen bei Investitionen und Aufträgen geführt hat, ausgesetzt sehen. Auch der ISM-Index für den Dienstleistungssektor ist bereits deutlich zurückgekommen. Welche Tendenzen in der US-Wirtschaft letztendlich die Oberhand gewinnen werden, bleibt zunächst abzuwarten.

Abwärtstrend in der Eurozone (zunächst) gestoppt

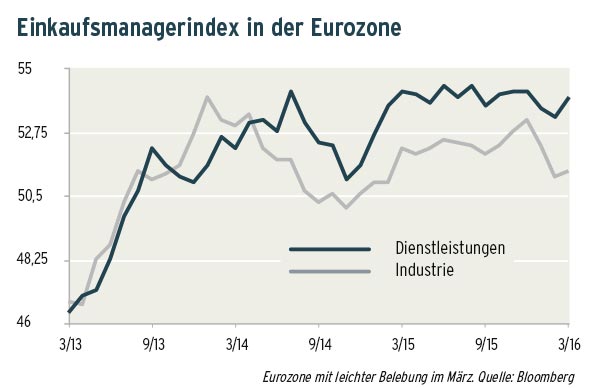

In Europa zeigte sich die Industrie in den zurückliegenden Monaten ebenfalls von ihrer schwächeren Seite. Zwar konnte der Einkaufsmanagerindex für die Eurozone seinen besorgniserregenden Rückgang in den ersten beiden Monaten 2016 im März stoppen, mit 53,4 Punkten fällt sein Durchschnittswert im Gesamtquartal jedoch so tief aus, wie zuletzt vor einem Jahr, was auf eine leichte Abschwächung hindeutet. Wachstumsimpulse gingen im März vom Servicesektor aus. Erneut schlecht schnitt der Industriesektor ab, wenngleich die Zuwächse bei Produktion und Auftragseingang wieder etwas höher ausfielen als zu den 12- bzw. 10-Monatstiefs im Februar. Aus einer Schwalbe bereits den Sommer ableiten zu wollen, greift aber natürlich zu kurz. So zeigen sich die vom Zentrum für Europäische Wirtschaftsforschung (ZEW) befragten Analysten und institutionelle Anleger hinsichtlich der weiteren Konjunkturentwicklung in der Eurozone auch durchaus skeptisch. Der entsprechende Indexwert ging analog zu den beiden Vormonaten erneut deutlich zurück.

ifo Institut und Bundesbank zeigen sich skeptisch

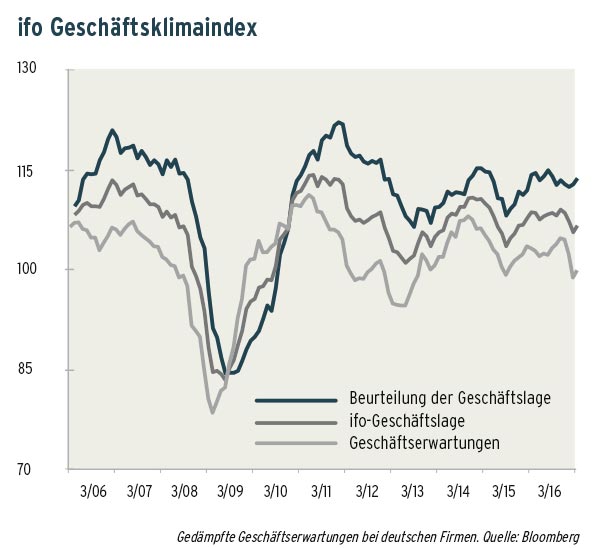

Etwas einheitlicher fallen die März-Daten für Deutschland aus. Hier ergeben sich sowohl aus dem ZEW-Index, wie auch dem ifo Geschäftsklimaindex verbesserte Erwartungen. Dabei zeigt der ifo Geschäftsklimaindex als bekanntestes deutsches Konjunkturbarometer zur Beurteilung der aktuellen Lage den höchsten Stand seit einem halben Jahr an. Bezüglich der Erwartungen ist es nach drei zum Teil deutlichen Rückgängen zu einer leichten Erholung gekommen. Ein nochmaliger Rückgang beim Gesamtindex hätte definitiv eine Trendwende nach unten signalisiert. Auch wenn die deutsche Wirtschaft weniger skeptisch als von manch einem Experten erwartet in den Frühling gestartet ist, wird das ifo Institut seine Prognose für das Wirtschaftswachstum von derzeit 1,9% für 2016 voraussichtlich auf 1,7% senken. Darauf deuten zumindest Aussagen des ifo Konjunkturexperten Klaus Wohlrabe hin. In dasselbe Horn stößt die Bundesbank in ihrem jüngsten Monatsbericht. Dabei weist sie zum einen auf die „sehr zuversichtliche“ Stimmung der Verbraucher hin, warnt für das zweite Quartal aber gleichzeitig vor einer Verringerung des konjunkturellen Tempos.

Fazit und Konsequenzen für die Asset Allocation

Insgesamt gehen wir für 2016 von einem sehr gedämpften globalen Wirtschaftswachstum aus. Zu einer Rezession wie 2008/2009 wird es nach aktuellem Stand der Daten und Frühindikatoren zwar nicht kommen, wohl aber zu einer mehr oder weniger starken Delle. Enttäuschungen bei den Unternehmensgewinnen können deshalb keineswegs ausgeschlossen werden. Im vergangenen Jahr konnten die DAX-Konzerne ihre Umsätze – begünstigt durch den schwachen Euro – zusammengerechnet zwar noch um 8% steigern, wie die Berater von Ernst & Young ermittelt haben. Zum einen wurden Produkte „Made in Germany“ auf dem Weltmarkt günstiger und damit konkurrenzfähiger, zum anderen steigen außerhalb des Euro-Raums erzielte Einnahmen bei Umrechnung mit einem schwächeren Euro in die heimische Währung automatisch an. Gleichzeitig gingen die operativen Gewinne jedoch um 5% zurück. Gerade die exportorientierten Unternehmen bekommen die Wachstumsschwäche Chinas sowie anderer Schwellenländer an dieser Stelle nachhaltig zu spüren. (Weitere) Enttäuschungen bei den Ergebnissen können keineswegs ausgeschlossen werden. Insgesamt wird es an den Aktienmärkte deshalb aller Wahrscheinlichkeit nach auch in den kommenden Monaten holprig bleiben.

Die aufgezeigten Erwartungen gilt es bei der Vermögensaufteilung angemessen zu berücksichtigen. So liegt die Aktienquote in unseren Strategiedepots derzeit auch nur zwischen 20 und 40%. Gleichzeitig wurde der Anteil anderer Assetklassen deutlich aufgestockt. Dabei sind neben Renten und alternativen Investments, wie etwa Immobilienfonds in Abwicklung, insbesondere die Prämienstrategie sowie Gold zu nennen. War das Edelmetall bei vielen Anlegern lange Zeit verpönt, da es keine Zinsen abwirft, ist dieses Argument inzwischen hinfällig geworden. Hinzu kommt die niedrige Korrelation mit der Wertentwicklung

anderer Anlageformen. Auf die Prämienstrategie wirken sich etwas stärkere Schwankungen an den Märkten, wie wir sie für die kommenden Monate weiterhin erwarten, durchaus positiv aus.