News-Blog

- Details

Der Monat April war von einem außergewöhnlich schwierigen Marktumfeld und einem massiven Kurssturz an den Weltbörsen geprägt. Auslöser der jüngsten Turbulenzen war eine Eskalation im internationalen Handelskonflikt, angestoßen durch neue protektionistische Maßnahmen der US-Regierung und ihrem Präsidenten Donald Trump. Die dadurch ausgelöste Verunsicherung an den globalen Kapitalmärkten führte zu deutlichen Kursverlusten an nahezu allen bedeutenden Börsenplätzen weltweit.

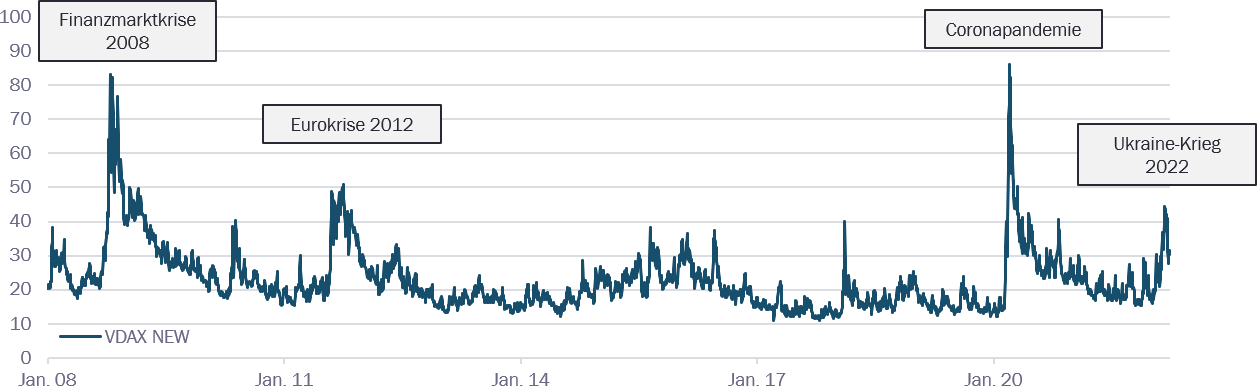

Unsere beiden Volatilitätsstrategien mussten sich diesem Umfeld geschlagen geben und verzeichneten überdurchschnittliche Rückgänge. Grundsätzlich gilt: Ein scharfer, plötzlicher Markteinbruch stellt für Vola-Strategien das ungünstigste Szenario dar. Im Zuge des Kursrutsches fielen die Indizes unter die zuvor definierten Stillhalter-Niveaus, wodurch die Fonds temporär eine nahezu vollständige Marktsensitivität (Delta nahe 1) entwickelten. Parallel dazu schoss der Volatilitätsindex VDAX-New auf Werte über 50 – ein Niveau, das zuletzt in Krisenzeiten erreicht wurde und weit über dem langfristigen Durchschnitt von 15 bis 20 Punkten liegt.

Bereits zu Monatsbeginn hatte sich die implizite Volatilität auf einem erhöhten Niveau stabilisiert, was zu attraktiven Stillhalterprämien führte. Gemäß der Fondsmechanik wurde daraufhin die Investitionsquote erhöht – eine Maßnahme, die sich angesichts der anschließenden Marktentwicklung als Belastungsfaktor erwies.

Nach dem April-Verfallstermin wurde die Positionierung wieder regelkonform angepasst. Inzwischen erfolgen Neuengagements auf tieferen Kursniveaus mit weiterhin attraktiven Prämieneinnahmen, da das Volatilitätsniveau um die 20 Punkte nach wie vor vergleichsweise hoch ist.

Die Fondsstrategie bleibt langfristig intakt – insbesondere bei anhaltend hoher Volatilität und sich beruhigenden Märkten bieten sich Chancen.

- Details

Der Countdown läuft! Schon bald starten unsere Müsli-Kongresse im Frühjahr. Professionelle Anleger können sich auf hochkarätige Finanzprodukte, spannende Einblicke hinter die Kulissen und wertvolle Perspektiven von renommierten Finanzexperten freuen.

art’otel Cologne

Köln, Dienstag 11. März 2025

HANSAINVEST

Frankfurt am Main, Mittwoch 12. März 2025

Le Méridien

München, Donnerstag 20. März 2025

Spiegelsaal des Club International

Leipzig, Dienstag 25. März 2025

Novotel

Hannover,Mittwoch 26. März 2025

Alle Informationen finden Sie auf der offiziellen Müsli-Kongress-Homepage!

Bleiben Sie informiert! Melden Sie sich für unseren Newsletter an, um keine Ankündigungen und Neuigkeiten mehr zu verpassen.

- Details

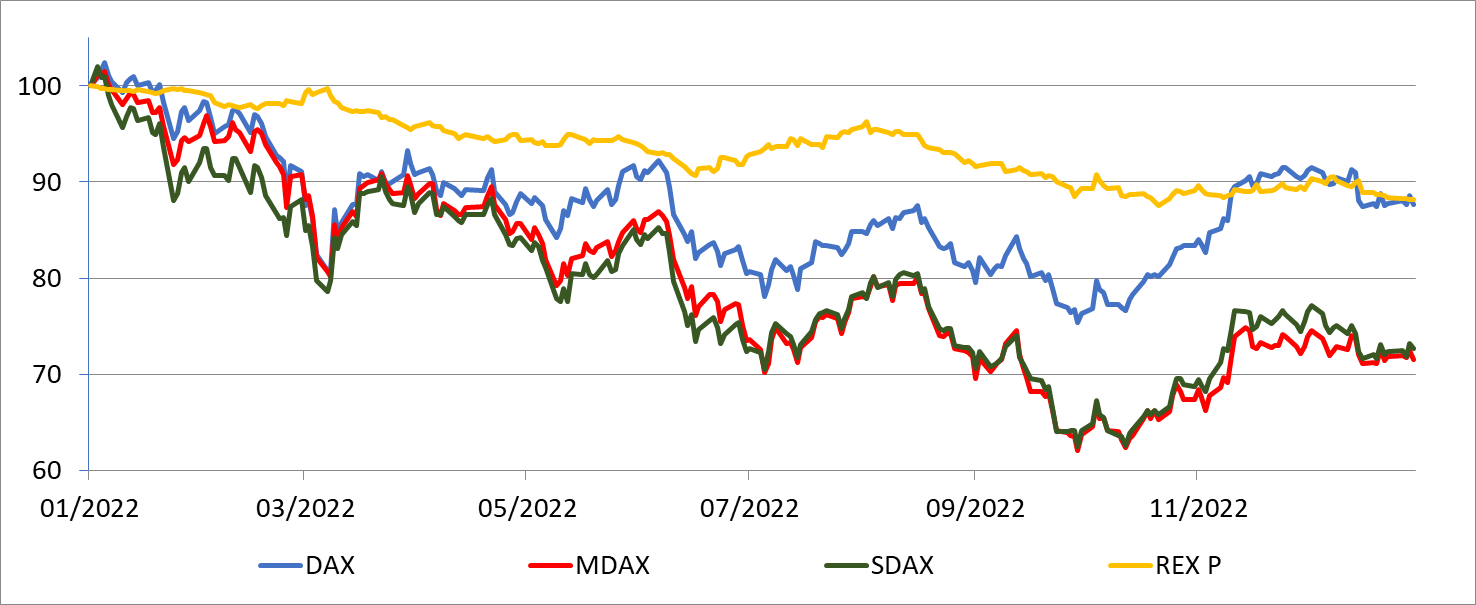

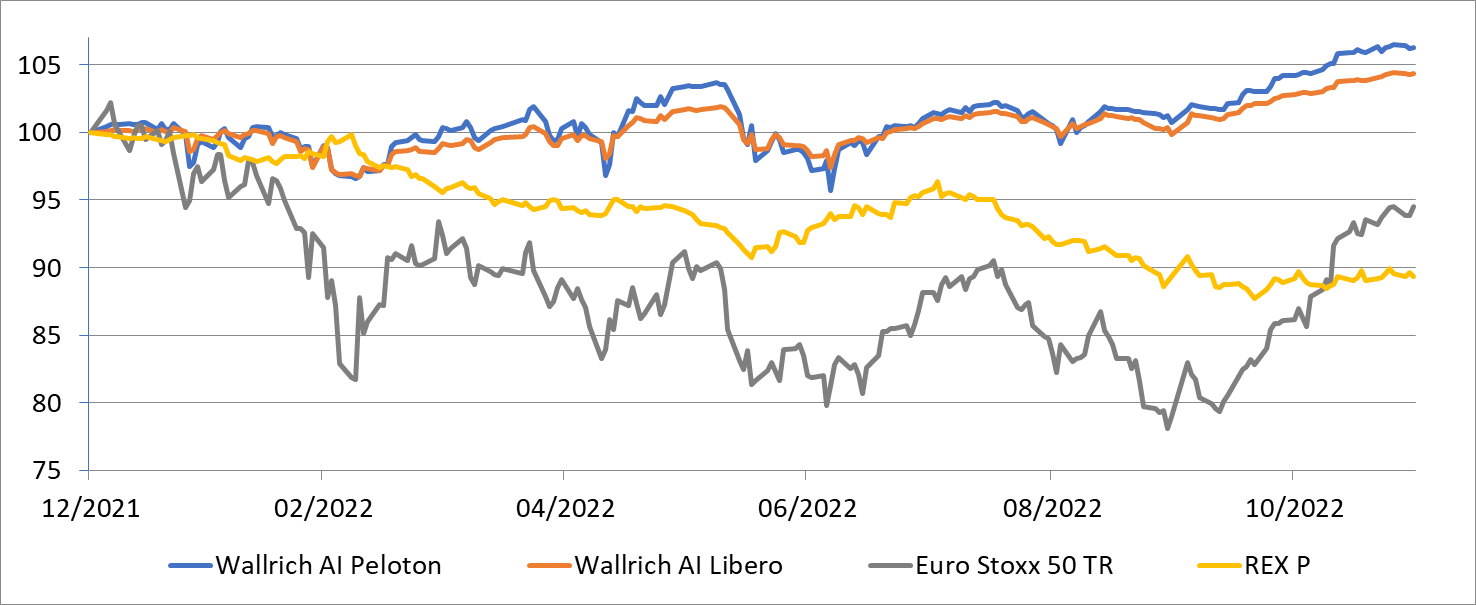

Eine Strategie für unruhige Zeiten

»Das Jahr 2022 ist einigen Anlegern noch in Erinnerung: Denn plötzlich stieg die Korrelation zwischen Aktien und Anleihen an und bescherte vielen klassischen Multi-Asset- und Anleihen-Fonds herbe Verluste. Dabei spielte es kaum eine Rolle, ob es sich um einen defensiven oder eher offensiven Ansatz handelte. Anleihen, die in schwierigen Phasen normalerweise einen gewissen Schutz bieten, fielen im Sog der Aktienmärkte.« … direkt weiterlesen

- Details

Wir feiern ein besonderes Jubiläum: Die Wallrich Asset Management AG ist seit 20 Jahren Mitglied im Verband unabhängiger Vermögensverwalter. Diese langjährige Partnerschaft ist ein Ausdruck unseres Engagements für Qualität und Verantwortung in der Vermögensverwaltung. Vielen Dank an den VUV für die Auszeichnung – und an Sie, unsere Kunden, für Ihr Vertrauen

- Details

Überzeugende Ergebnisse:

»Die Strategie hat sich in den letzten zwei Jahren sehr gut geschlagen, in 2023 steht sogar ein Plus in Höhe von rund 10 %. Ist das die Rendite, die Anleger mittel- bis langfristig erwarten dürfen? „Der Wallrich AI Peloton hat eine Zielrendite von Euribor Plus 4–6 %. Wir können die Zielrenditen durch unser KI-basiertes Rückrechnen von verschiedenen Regeln bestimmen. Über die große Vielzahl von Regeln haben wir einen Filter gelegt, um die optimale Regel zu bestimmen. Wir sind in der Lage, diese Zielrenditen empirisch zu belegen“, so Wallrich« … direkt weiterlesen

- Details

Platz 1 für Wallrich Asset Management

Capital.de hat uns ausgezeichnet, als beste Multi-Asset-Fondsboutiqe:

"Einen ganz anderen Weg geht Stefan Wallrich in seinem Wallrich AI Libero und steht damit exemplarisch für den „besonderen Charme der Fondsboutiquen“, wie Apelt es nennt: Viele von ihnen sind mit ungewöhnlichen Konzepten erfolgreich. Wer nun beim Libero-Fonds an Franz Beckenbauer denkt, liegt nicht ganz falsch: Wallrich hat seinen defensiven Mischfonds an dem Jahrhundertfußballer orientiert, der die Position des letzten Mannes wie kein anderer prägte. „Wir wollten in der Nullzinsphase ein konservatives Produkt auflegen“, erläutert er. Es solle das Depot stabilisieren „in Phasen, in denen der Markt orientierungslos ist oder leicht fällt“. Wer es gern offensiver möchte, der kann beim Wallrich-AI-Peloton-Fonds mitradeln, dessen Name sich am Hauptfeld der Fahrer im Radsport orientiert. …" direkt weiterlesen auf capital.de

- Details

Bei den Boutiquen Awards 2024 wurden wir von der Pro BoutiquenFonds GmbH, in der Kategorie Liquid-Alternatives nominiert.

- Details

Volatilität als Renditequelle - Portfoliomanager Stefan Wallrich: "Wir haben Bloomberg gesprengt!" - AI Libero und Peloton

„Wir haben aus der Not eine Tugend gemacht“, sagt Portfoliomanager Stefan Wallrich, „Volatilität an der Börse bedeutet Stress. Wir nutzen diesen Stress und verkaufen Puts als eine Art Versicherung gegen fallende Kurse.“ Wenn die Volatilität hoch ist, sind auch die Preise für die Put-Optionen hoch, und damit die mögliche Rendite. Und wenn es doch mal kracht? „Wenn es schnell nach unten geht, dann ist das eine Situation, die wir tatsächlich nicht wollen. Aber das kommt sehr selten vor. Mit einem Salami-Crash dagegen können wir sehr gut umgehen.“ Als Besonderheit hat sich Wallrich vor sieben Jahren mithilfe von künstlicher Intelligenz ein umfangreiches Regelwerk programmieren lassen. Aus diesem Regelwerk sind zwei Fonds entstanden. Der konservative AI Libero und der progressivere AI Peloton. „Die Entwicklung hat etwa zwei Jahre gedauert. Dabei haben wir Bloomberg gesprengt!“

Anhören können Sie das Interview auf Spotify, Apple Podcasts oder direkt hier auf unserer Homepage

- Details

Über unseren Wallrich AI Peloton ist ein Artikel im Magazin – Mein Geld erschienen:

Durch den Einsatz Künstlicher Intelligenz und einen strikt regelbasierten Anlageprozess sorgt der Wallrich AI Peloton auch in politisch und wirtschaftlich unruhigen Zeiten für aktienähnliche Erträge bei deutlich geringer Schwankungsanfälligkeit […].

Dazu macht sich das Fondsmanagement zwei voneinander unabhängige Ertragsquellen zunutze. … ganzer Artikel

Außerdem war Stefan Wallrich im Gespräch mit Isabelle Hägewald über Volatilität als Renditequelle.

Ansehen können Sie das Interview auf YouTube, LinkedIn oder direkt auf Mein Geld - TV.

- Details

Das vergangene Börsenjahr hat sich deutlich besser entwickelt als es von den meisten Analysten zuvor erwartet worden war. Viele Fondsanleger und Vermögensverwaltungskunden konnten hiervon – wenn sie denn ausreichend investiert waren – in hohem Maße profitieren. Dies sollte auch für 2024 gelten, wobei die weit vorangeschrittene Zinsfantasie allerdings zur Vorsicht mahnt. So schnell wie teilweise erwartet, werden die überdurchschnittlich hohen Inflationsraten, die seit etwas über eineinhalb Jahren die Aktien- und Anleihemärkte mitbestimmen, nicht der Vergangenheit angehören.

Weiterlesen: Optimismus mit einem verhaltenen „Aber“ für 2024

- Details

Sparer können sich freuen – zumindest auf den ersten Blick: Der Zinsanstieg der zurückliegenden eineinhalb Jahren hat bei festverzinslichen Wertpapieren für eine gewisse Entspannung gesorgt. Statt Negativzinsen sind nun selbst bei bester Anleihequalität wieder einige Prozentpunkte Rendite drin. Noch besser ergeht es allerdings Besitzern von Prämienstrategie-Fonds, bei denen die Zinskomponente als attraktives „Add-on“ die zweite Ertragskomponente darstellt..

Weiterlesen: Zinserträge bringen der Vola-Strategie zusätzlichen Rückenwind

- Details

In der aktuellen Ausgabe der Fuchsbriefe vom 13.4.2023 wird unser Wallrich AI Peloton Fonds behandelt. Hier geht es zum Produktcheck auf Fuchsbriefe.de

- Details

Die Rendite der Wallrich Volatilitätsstrategie setzt sich aus einer Options- und einer Zinskomponente zusammen. Während durch Stillhaltergeschäfte im vergangenen Jahr attraktive Optionsprämien vereinnahmt werden konnten, hat die Anlage des als Sicherheit dienenden Fondsvermögens 2022 negativ zum Gesamtergebnis beigetragen. Mit erfolgter Zinswende ist nun auch an dieser Stelle wieder ein positiver Ertragsbeitrag vorprogrammiert. Der Wallrich AI Libero und der AI Peloton sollten damit doppelt profitieren.

Weiterlesen: Prämienstrategie: Zweite Ertragskomponente wieder von Relevanz

- Details

Politische Unsicherheiten, Rezessionsgefahren und weiter steigende Zinsen. 2023 wird sicherlich kein einfaches Börsenjahr werden. Bei konservativer Vorgehensweise und Fokussierung auf die richtige Assetklasse sollten die Chancen die noch nicht eingepreisten Risiken gleichwohl überwiegen.

Weiterlesen: Eindeutige Positionierung für das Jahr 2023

- Details

Einbrechende Aktienmärkte, fallende Anleihekurse und ein deutlich eingetrübtes Umfeld für Immobilien. Nur sehr wenige Kapitalanleger werden dem inzwischen fast abgeschlossenen Jahr 2022 etwas Positives abgewinnen können. Das richtige Konzept vorausgesetzt, dürften Anhänger von Volatilitäts- oder Prämienstrategien allerdings zu genau dieser Gruppe gehören.

Weiterlesen: Mit Volastrategien gegen den Mainstream schwimmen

- Details

Im ersten Halbjahr haben die Weltbörsen kräftig korrigiert, so hat der Dax Index rund 3500 Punkte verloren, die US-Börsen sind ebenfalls kräftig gefallen. Die Corona Pandemie scheint in Europa und den USA vorläufig beendet zu sein. In China dagegen kommt es immer wieder zu strengen Lock Downs, die Lieferketten sind nach wie vor nicht intakt. Als hätten wir nicht genug Probleme, hat Russland am 24. Februar einen Angriffskrieg gegen die Ukraine angezettelt. Ab diesem Datum sehen wir eine neuerliche Zeitenwende: Es stehen sich Demokratien und autokratische Regime gegenüber, so dass der liberale freie Welthandel in Frage gestellt wird.

Weiterlesen: Die Inflation ist zurück

- Details

Bald haben ist die Hälfte des Jahres 2022 erreicht, weswegen wir den Zeitpunkt nutzen wollen, um unsere Volaprodukte ein wenig genauer unter die Lupe zu nehmen und zu vergleichen. Lässt man die letzten 12 Monate Revue passieren so fällt auf, dass die Märkte durch die traurigen Nachrichten am 24.02.2022 stark gefallen sind und sich Nervosität breit machte. Folglich stieg die Volatilität enorm und bewege sich seitdem fast kontinuierlich über 30. Für unsere Volastrategien bedeutete dies erhöhte Prämien und damit einhergehend gute Renditeerzielung im Volatilen Seitwärtsmarkt.

- Details

Kernspaltung stellt die Grundlage, um aus einer ausreichenden Verfügbarkeit von spaltbarem Uran, Energie zu erzeugen. Diese Möglichkeit erkannten erstmals die beiden an der Universität Birmingham arbeitenden deutsch-österreichischen Emigranten Rudolf Peierls und Otto Frisch während der weltweiten militärischen Aufrüstung gegen Deutschland 1939. Peierls und Frisch schlossen im Zuge dessen eine potenzielle Atombombe Deutschlands nicht aus, woraufhin die geheim gehaltene britische MAUD-Kommission ins Leben gerufen wurde, welche die Forschungen zum Bau einer Atombombe empfahl und später zum „Manhattan Projekt“ führte. Dies setzte den Grundstein der Nutzung von Atomenergie, welche jedoch nach den schrecklichen Angriffen auf Nagasaki und Hiroshima zunächst in Vergessenheit geriet. 1955 kam es dann in Genf zu der „International Conference of the Peaceful Uses of Atomic Energy“, die klären sollte, wie Kernkraft in Zukunft friedlich genutzt werden kann.

Weiterlesen: Atomkraft? Nein Danke?

- Details

Die Kapitalmärkte stehen vor einem Paradigmenwechsel, dem die Vermögensaufteilung allein auf Aktien und Anleihen bei weitem nicht mehr gerecht wird. Alternative Anlageklassen sind deshalb gefragter denn je. Zu ihnen gehört mit steigender Nachfrage auch die Volatilität.

Weiterlesen: Volatilität als neue Assetklasse – Portfolioallokation in Zeiten hoher Unsicherheit

- Details

Wir leben in einer Zeit, in der das Investieren in Kryptowährungen langsam zum Mainstream wird und in der regelmäßig neue Trends mit dem Potenzial erscheinen zum nächsten großen Hype in der Krypto-Welt zu werden. So hat sich die Technologie hinter den Non-fungible Tokens (NFTs) schnell als attraktives Instrument für neue Anlagemethoden herauskristallisiert. Ob Zeitschriften, Prominente oder angesehene Unternehmen, NFTs sind in aller Munde. Doch was steckt hinter den drei Buchstaben? Sind die Tokens nur eine Illusion oder hat die Idee Zukunft und Potential das Internet dieser Zeit dramatisch zu verändern?

Weiterlesen: Wie NFTs unsere digitale Welt erobern

Unterkategorien

Kommentar Beitragsanzahl: 57

Literatur Beitragsanzahl: 6

Kunst Beitragsanzahl: 22

Aktuelles Beitragsanzahl: 165

Videos Beitragsanzahl: 6

Prämienstrategie Beitragsanzahl: 11

AI Allgemein Beitragsanzahl: 16

Abonnieren Sie hier unseren RSS Feed der Wallrich Wolf Asset Management AG

Abonnieren Sie hier unseren RSS Feed der Wallrich Wolf Asset Management AG