- Details

- 06. März 2018

Anfang Februar ist es an den weltweiten Aktienmärkten zu der seit langem überfälligen Abkühlung gekommen. Das mag den einen oder anderen Anleger zwar etwas beunruhigt haben, für die weitere Entwicklung können zwischenzeitliche Korrekturen aber durchaus gesund sein, führt dies doch dazu, dass die Sorglosigkeit nicht überhandnimmt. Für unsere Prämienstrategie hat sich der mit dem Rückschlag verbundene Volatilitätsanstieg zudem als gute Gelegenheit erwiesen, attraktive Renditepotentiale für die kommenden Wochen und Monate zu schaffen.

Beflügelt von guten Konjunkturdaten, mangelnden Anlagealternativen und historischen Steuersenkungen in den USA kannten die weltweiten Aktienmärkte über Wochen und Monate hinweg praktisch nur eine Richtung – die nach oben. Gleichzeitig ist die Volatilität immer weiter gesunken und es hat sich hinsichtlich der Zukunftserwartungen eine übermäßig große Sorglosigkeit eingestellt. Ausgelöst von Zinsängsten in den USA ist die Korrektur an den Märkten dann umso heftiger ausgefallen. In kurzer Zeit rausche der Dow Jones Anfang Februar in der Spitze um nahezu 3.000 Punkte (-11,7%) nach unten, und auch der DAX gab innerhalb weniger Tage um 11% nach.

Fallende Kurse, steigende Volatilitäten

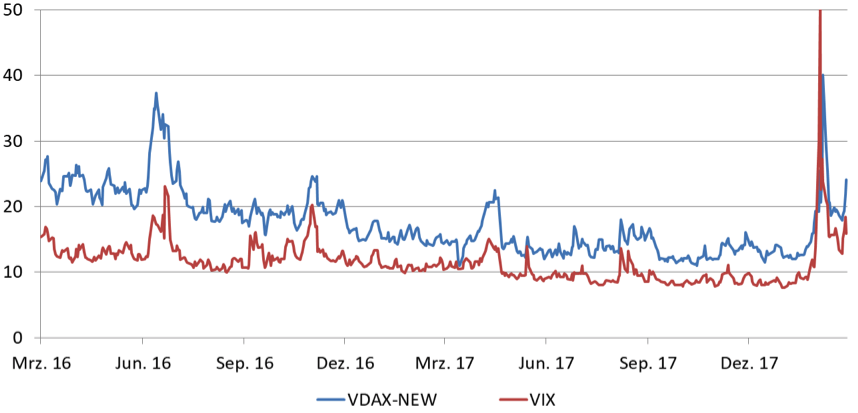

Gleichzeitig ist die für die Zukunft erwartete Schwankungsbreite (implizite Volatilität) – ähnlich wie bei einem Pendel – vom unteren Rand des allgemein üblichen Korridors weit über den oberen Rand hinausgeschossen. Sowohl der amerikanische Volatilitätsindex VIX, wie auch der VDAX-NEW sind ihrem Ruf als „Angstbarometer“ gerecht geworden und haben echte Panikwerte angenommen. So ist der deutsche Volatilitätsindex von zuvor unter zwölf auf über 40 Punkte nach oben geschnellt. Auf derartige Höhen hatte es der Index noch nicht einmal im Umfeld der britischen Brexit-Entscheidung Mitte 2016 gebracht. Der VIX ist zeitweise sogar auf über 50 Punkte explodiert. Automatische Verkaufsprogramme und zusammengebrochene Short-VIX-Produkte haben hierbei als Turbo gewirkt.

Krisenwerte bei VIX und VDAX-NEW

Quelle: Bloomberg

Tödliche Gemengelage für Short-Vola-ETPs

So haben Investmentbanker und Exchange Traded Products-Anbieter in den letzten Jahren verstärkt Produkte entwickelt, mit denen Anleger in den amerikanischen Volatilitätsindex (VIX) long, aber auch short (inverse ETPs) gehen können. Dabei hat gerade die zweite Variante gut funktioniert und wurde deshalb immer beliebter. Die Aktienmärkte sind nahezu kontinuierlich gestiegen, das Hedging-Interesse ist damit immer weiter gesunken, die realisierte Volatilität ist unter der erwarteten geblieben und die Käufer entsprechender Produkte haben gut verdient. Dies war insbesondere deshalb der Fall, weil es sich hier in der Regel um Margin-Produkte handelt, bei denen nur ein sehr geringer Teil des Anlagevolumens als Sicherheit hinterlegt werden muss.

Mit dem Aktienmarkteinbruch Anfang Februar kam es nun zu einer heftigen Mehrfachreaktion von sinkenden Aktien, steigendem Hedging-Bedarf und explodierenden Volatilitäten. Während zuvor viele Investoren darauf gewettet hatten, dass die Finanzmärkte von größeren Turbulenzen verschont bleiben würden, war nun kaum noch jemand bereit, Risiken aufs Buch zu nehmen. Verschiedene Vola-Short-ETPs mussten quasi über Nacht zwangsliquidiert werden und die betroffenen Anleger hatten keine Chance, noch auszusteigen.

Auswirkungen auf die Prämienstrategie

Natürlich war auch die Wallrich Wolf Prämienstrategie von dem beschriebenen Extrem-Event, das bezogen auf die Heftigkeit des Volatilitätsanstiegs statistisch betrachtet nur alle 40! Jahre vorkommt, betroffen. Wie zu erwarten, haben sich die Auswirkungen dabei allerdings auf marktbedingt höhere Optionsprämien und schwächere Aktienkurse beschränkt. So hat der Fonds (WKN A0M6N1) seinen Risikopuffer (Abstand Basiswertpreis zum Strikelevel) weitestgehend aufgebraucht. Gleichzeitig haben sich die verkauften Put-Optionen verteuert und der Fondspreis ist damit naturgemäß zunächst gefallen – wenn auch unterproportional zum Aktienmarkt. So lange das Stillhalterniveau nicht dauerhaft unterschritten wird, wächst sich das durch den abnehmenden Zeitwert der Optionen automatisch wieder heraus. Oder anders ausgedrückt: Selbst ohne, dass der Markt bzw. die mit Short-Puts unterlegten Basiswerte dazu hätten steigen müssen, hat der Fonds zu jedem Zeitpunkt ein Performancepotential (Seitwärtsrendite) aufgewiesen, mit dem die zwischenzeitlichen Verluste wieder hätten ausgeglichen werden können – und zwar ohne weiteres Zutun.

Chancen aktiv nutzen

Da wir aber natürlich nicht untätig geblieben sind, stellt sich die Situation nochmals besser dar. So haben wir gemäß unserer antizyklischen Investmentregel, nach der wir bei geringer Volatilität eine niedrige Investitionsquote fahren und diese mit zunehmenden Schwankungen sukzessive erhöhen, die extreme Nervosität Anfang Februar genutzt, um das Optionsportfolio von rund 75% auf 100% aufzustocken. Sowohl die bereits zuvor verkauften Optionen, wie auch die neu eingegangenen Engagements haben in den folgenden Tagen von der Erholung an den Märkten profitiert – und zwar einerseits durch steigende Aktienkurse und andererseits durch die Normalisierung der implizite Volatilität. Entsprechend konnte ein Teil der Verluste unmittelbar wieder wettgemacht werden, so dass der Prämienstrategie Fonds Ende Februar nur noch mit 0,52% im Minus liegt, während der DAX seit dem Jahreswechsel 3,73% an Wert verloren hat.

Dank der insgesamt verhältnismäßig defensiven Aufstellung der Wallrich Wolf Prämienstrategie sind wir bisher somit recht gut durch die aktuellen Turbulenzen an den Aktienmärkten gekommen. Gleichzeitig wurde die Investitionsquote des Put-Portfolios deutlich ausgebaut, um die Chancen, die sich durch das erhöhte Volatilitätsniveau ergeben haben, vollumfänglich nutzen zu können. Entsprechend liegt das Performancepotential des Fonds bei unveränderten Aktienkursen (ohne das Anleiheportfolio) inzwischen auch bei ca. 9%. Der Abstand zwischen Basispreis und Strikelevel beträgt im Durchschnitt ca. 3%, so dass die im Portfolio enthaltenden Underlyings noch um diesen Wert fallen können, ohne dass es zu nennenswerten Performanceabstrichen kommt.