- Details

- 08. Mai 2018

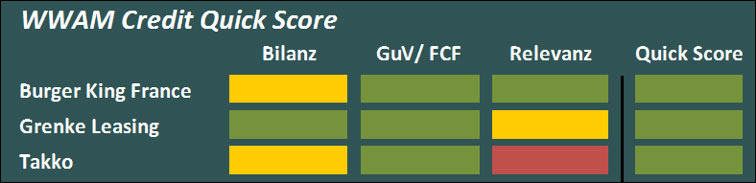

Beim Management von High Yield Bond Portfolios sind oftmals schnelle Entscheidungen gefragt. Gut bewährt hat sich hierbei das Wallrich Wolf Credit Quick Scoring Modell, welches lediglich drei Kriterien abfragt, von denen zwecks weiterer Prüfung zwei positiv ausfallen müssen.

„Zeit ist Geld.“ Dies gilt nicht nur hinsichtlich der Schnelligkeit, sondern auch bezogen auf den Arbeitsaufwand, der mit der Analyse interessanter Hochzinsanleihen verbunden ist. Sowohl bei Neuemissionen als auch bei bestimmten Ereignissen, die die Kurse von High Yields am Sekundärmarkt nachhaltig beeinflussen, ist deshalb regelmäßig und schnell zu entscheiden, ob die betreffenden Schuldverschreibungen grundsätzlich überhaupt für eine Aufnahme ins Portfolio in Frage kommen. Nur dann bieten sie sich nämlich für eine intensivere Auseinandersetzung und damit verbunden die ausführliche Kreditanalyse an. Ein bewährtes Tool, um genau dies festzustellen, ist das Wallrich Wolf Credit Quick Scoring Modell. Sieht man von den allgemeinen Renditevorgaben einmal ab (aktuell halten wir bei Euro-Bonds jährliche Werte oberhalb von 5% für attraktiv), überprüft es lediglich drei wesentliche Punkte: Die Bilanz, die Cash-Generierung und die Relevanz. Fällt das Ergebnis hierbei mindestens zweimal positiv aus, ist die Unternehmensanleihe wahrscheinlich kaufenswert und es erfolgt eine ausführliche Kreditanalyse.

Bilanz, Cash Flow und Relevanz

Die Logik, die dem von uns entwickelten „Schnelltest“ zugrunde liegt und die uns die oberflächliche Überprüfung hochverzinslicher Corporate Bonds ermöglicht, beruht dabei auf folgenden Überlegungen: Ist ausreichend Liquidität vorhanden, verfügt das Unternehmen über einen tragbaren Verschuldungsgrad sowie eine gute Staffelung der Kreditfälligkeiten (solide Bilanz) und verdient es zudem Geld (=Erwirtschaftung eines freien Cash Flows), wird die betreffende Gesellschaft auch Marktkrisen und/oder schwierige Unternehmenszeiten wegstecken können. Fallen wichtige Bilanzkennziffern dagegen schwach aus oder wird Geld verbrannt, sollte die Firma unbedingt das sogenannte „Relevanzkriterium“ erfüllen.

Mit der „Relevanz“ ist gemeint, dass das Geschäftsmodell des Emittenten Besonderheiten aufweist, durch die sich die jeweilige Firma positiv von der Masse abhebt. Dies können z.B. besonderes technologisches Know-how (Patente), einzigartige Assets (z.B. große Rohstoffvorräte), spezielle (Vor)Produkte, welche für die Lieferketten von Large Cap Firmen notwendig sind, sehr hohe Marktanteile, eine starke Marke oder andere Dinge, die das Unternehmen einzigartig und wertvoll machen, sein. So wird eine relevante Firma, die eine schwache Bilanz aufweist aber immerhin Cash generiert, i.d.R. entweder die Schulden sukzessive abtragen können oder zumindest eine Anschlussfinanzierung erhalten, beispielsweise bei börsennotierten Unternehmen durch eine Kapitalerhöhung. Hat die relevante Gesellschaft bei einem negativen Cash Flow eine starke Bilanz, ist zumindest noch genügend Zeit vorhanden, um entweder einen positiveren Sektortrend zu erleben oder um eine erfolgreiche Restrukturierung durchzuführen. Dieser letzte Fall (negativer Cash Flow) ist von allen drei positiven 2-Punkte-Szenarien allerdings der mit der höchsten Komplexität.

Dankenswerterweise finden sich in der High Yield Welt teils aber sogar Bonds, die alle drei Kriterien erfüllen und dennoch hohe Renditen aufweisen, bzw. die zumindest zwei Zielmarken erreichen, worunter diejenige für die Cash-Generierung ist. Denn Pleitefälle, bei denen das betroffene Unternehmen einen stark positiven Free Cash Flow erzielt, kommen in der Realität so gut wie nie vor.

Quick Scoring zur Eingrenzung der Grundgesamtheit

Quelle: Wallrich Wolf Asset Management AG

Intensivere Prüfung und Diskussion muss folgen

Vor einem tatsächlichen Investment müssen dem positiven Quick Scoring dann natürlich eine detailliertere fundamentale Kredit- und Prospektanalyse folgen. Sehr vereinfacht gesagt wird dabei untersucht, ob das jeweilige Geschäftsmodell werthaltig und stabil ist. Hierzu betrachten wir rund 20 verschiedene Kriterien. Die abschließende Entscheidung erfolgt dann nach ausführlicher Diskussion in unserem Credit-Team.