- Details

- 10. Januar 2020

Für aktiv agierende Fondsmanager ist es bekanntlich sehr schwer, den Markt bzw. einen entsprechenden Vergleichsindex über einen längeren Zeitraum hinweg zu schlagen. Es ergibt deshalb Sinn, auf Konzepte zu setzen, die im Vergleich zu klassischen Aktienanlagen von vornherein risikoadjustierte Überrenditen versprechen. Bei standardisierten PutWrite- und BuyWrite-Strategien auf den Euro Stoxx 50 war dies in der Vergangenheit der Fall, wie der 20-Jahres-Vergleich zeigt.

Der Euro Stoxx 50 gilt als der wichtigste europäischen Aktienindex. Entsprechend hoch ist seine Beachtung in der öffentlichen Wahrnehmung, aber auch seine Bedeutung als Basiswert für unzählige Optionsgeschäfte sowie als Vergleichsmaßstab für verschiedene standardisierte Optionsstrategien. Zu letzteren zählen etwa zwei BuyWrite-Strategien (Verkauf gedeckter Call-Optionen) sowie eine PutWrite-Strategie (Verkauf ungedeckter Put-Optionen). Dabei ist aus unserer Sicht insbesondere der Euro Stoxx 50 PutWrite-Index interessant (zur Erklärung siehe Kasten) hat sich die Wallrich Asset Management AG doch in hohem Maße dem Eingehen ungedeckter Stillhalterpositionen verschrieben.

Deutlich besser als der Basiswert

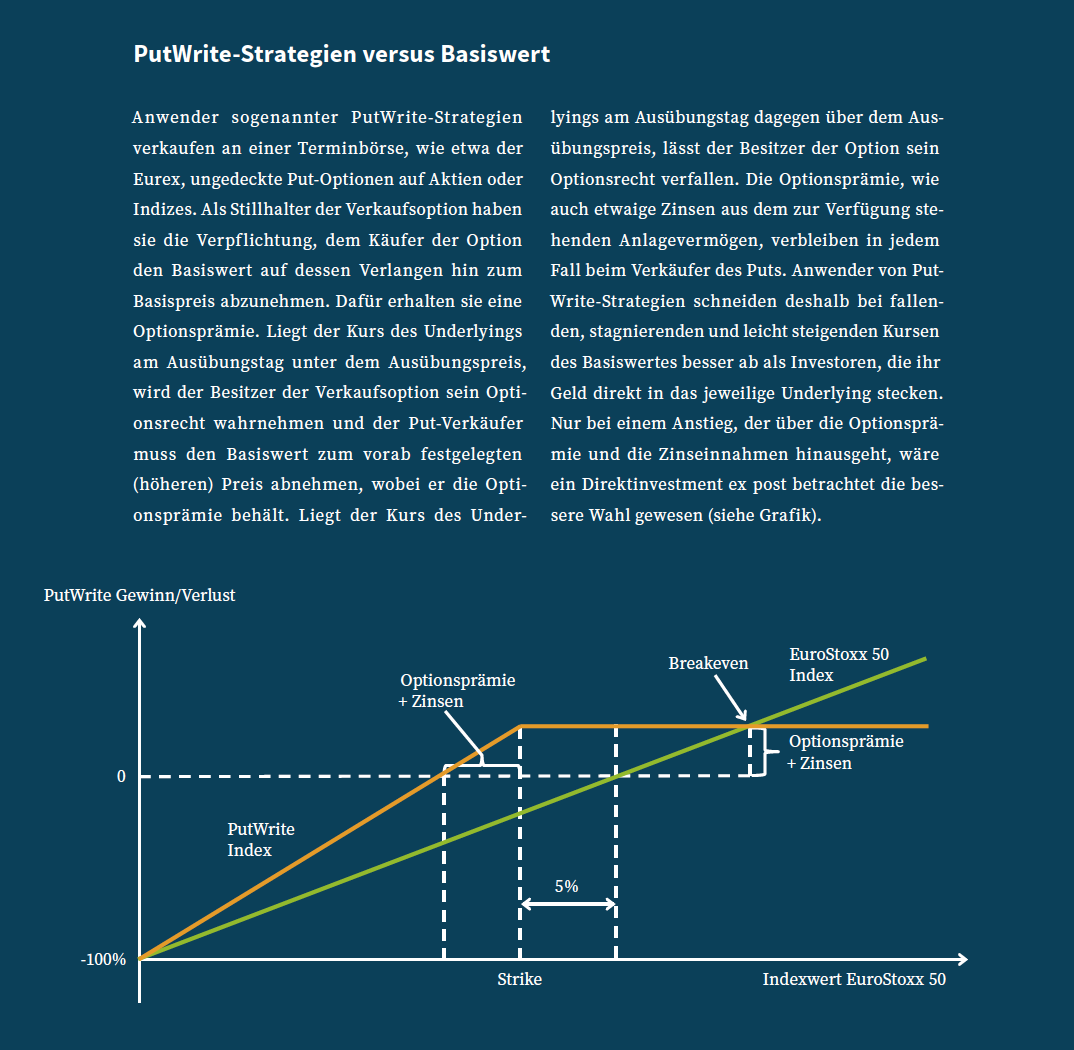

Der Euro Stoxx 50 PutWrite-Index vollzieht die Entwicklung einer verbrieften Optionsstrategie nach, bei der monatlich rollierend Put-Optionen auf den Euro Stoxx 50 verkauft werden. Die Optionen haben beim Eingehen der Stillhalterposition jeweils einen Strike-Level von 95%, notieren somit 5% out-of-the-money. Sie sind vollständig mit Barmitteln besichert, die sich mit dem 3-Monats-Euribor verzinsen und einschließlich der vereinnahmten Prämien und Zinsen das maximal denkbare Stillhalterrisiko exakt abdecken. Der Index ist weder über ETFs, noch über Derivate investierbar.

Lanciert wurde der Euro Stoxx 50 PutWrite-Index am 19. Oktober 2009. Die Rückrechnung reicht bis Anfang 2000 (Normierung auf 100 Punkte) zurück, womit sich aktuell ein historischer Untersuchungszeitraum von genau 20 Jahren ergibt.

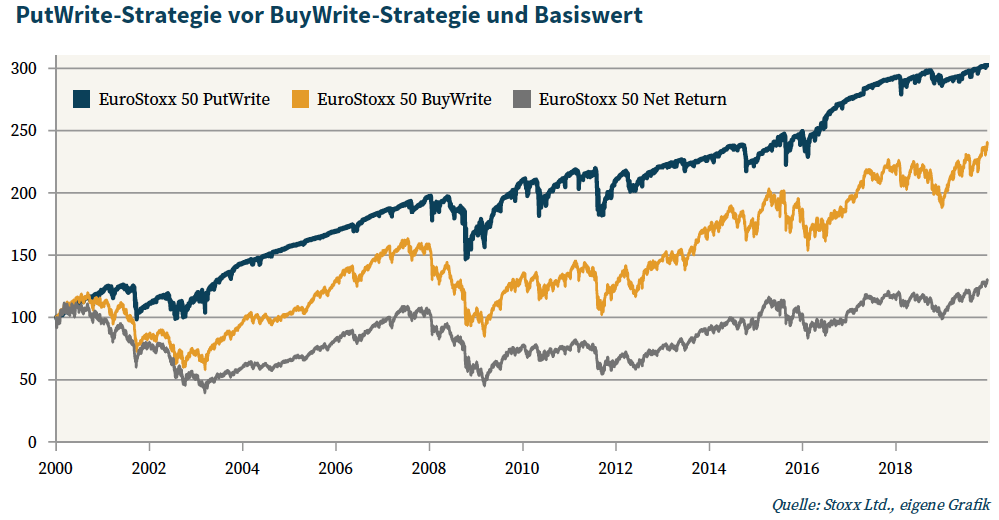

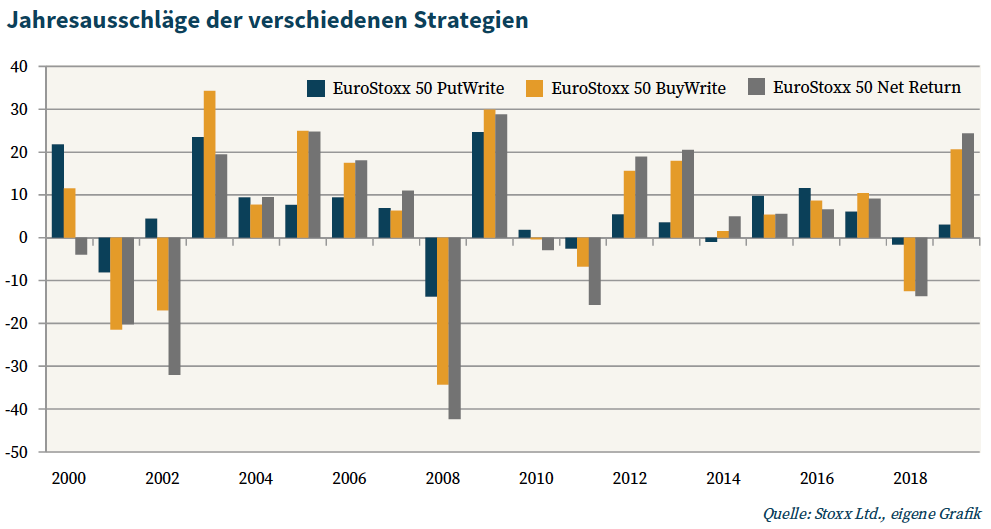

Auf Basis tatsächlicher und rückgerechneter Daten hat der Index die Net Return-Variante (Dividenden und Bonuszahlungen an die Aktionäre werden als Nettodividenden in den Index reinvestiert) des wichtigsten europäischen Aktienmarktbarometers seither um über 170 (!!!) Prozentpunkte outperformt (siehe Chart). Zumindest in der Vergangenheit war die PutWrite-Strategie einem klassischen Long-only-Investment in den Euro Stoxx 50 somit eindeutig überlegen. Über alle Höhen und Tiefen hinweg hat es der Stillhalter-Index in den zurückliegenden beiden Dekaden auf eine jährliche Durchschnittsrendite von 5,69% gebracht.

Interessant ist in diesem Zusammenhang, dass die Outperformance bei der regelbasierten Veräußerung gedeckter Kaufoptionen (BuyWrite-Strategien) auf den Euro Stoxx 50, wie es indirekt etwa beim Kauf von Discount-Zertifikaten erfolgt, im Betrachtungszeitraum lange nicht so hoch ausgefallen ist. So betrug die jährliche Rendite beim Schreiben monatlich revolvierender gedeckter Calls mit einem Strike-Level bei 105% in den zurückliegenden 20 Jahren im Durchschnitt „nur“ 4,44%. Bei einem Strike-Level von 100% fällt das Ergebnis ähnlich aus.

Das theoretische Fundament

Dabei lässt sich die Outperformance der PutWrite- gegenüber der BuyWrite-Strategie nicht nur empirisch nachweisen, sondern auch ökonomisch begründen. Während es sich bei Calls etwas überspitzt gesagt um Lotterielose auf hohe Erträge handelt, stellen Puts Versicherungsprodukte dar, mit denen sich Marktteilnehmer gegen größere Rückschläge absichern können. Gerade für out-of-the-money Puts, wie sie bei den verschiedenen Wallrich Prämienstrategien in der Regel verkauft werden, besteht deshalb eine ausgeprägte Nachfrage. Diese Verkaufsoptionen sind deutlich günstiger als at-the-money und insbesondere in-the-money Puts, reichen aber dennoch dazu aus, das Portfolio bei starken Markteinbrüchen bzw. Crashs gegen größere Verluste abzusichern. Aufgrund hoher Marginanforderungen sowie des Risikos, welches mit dem Schreiben ungedeckter Puts verbunden ist, sind andererseits nur wenige Investoren gewillt bzw. dazu in der Lage, die Gegenposition einzunehmen. Entsprechend attraktiv fallen die Optionsprämien für die Verkäufer von Puts aus. Dies ist sicherlich auch ein Grund dafür, dass sich die implizite Volatilität, eine der wesentlichen Einflussgrößen auf die Höhe von Optionsprämien, im Mittel systematisch über der historisch realisierten Volatilität bewegt.

Abgesehen von der höheren historischen Rendite weisen die beiden Stillhalter-Strategien auch deutlich geringere Schwankungen als der Euro Stoxx 50 als Basiswert auf. Während die 5-Jahres-Volatilität beim wichtigsten europäischen Aktienmarktbarometer aktuell bei 17,30% liegt, sind es beim BuyWrite-Index „nur“ 15,79%. Geradezu in einer anderen Liga bewegt sich diesbezüglich allerdings der PutWrite-Index, bei dem der entsprechende Volatilitätswert gerade einmal bei 6,92% beträgt. Dies spiegelt sich auch in den jährlichen Performanceausschlägen wider, die insbesondere im negativen Bereich beim PutWrite-Index deutlich geringer ausfallen.

Fazit

In den vergangenen 20 Jahren hat sich der Euro Stoxx 50 PutWrite Index auf Basis tatsächlicher und rückgerechneter Kurse deutlich besser entwickelt als der Euro Stoxx 50 Net Return. Dabei ist sowohl auf die signifikant höhere jährliche Durchschnittsrendite, wie auch die deutlich niedrigere Volatilität zu verweisen. Auch wenn Preisentwicklungen der Vergangenheit grundsätzlich nicht in die Zukunft fortgeschrieben werden dürften, bietet die betrachtete PutWrite-Strategie im Vergleich zu klassischen long only-Investments langfristig ganz offensichtlich gute Chancen auf höhere und vor allem stabilere Erträge sowie geringere Maximum Drawdowns. Begründet sind die beiden letztgenannten Punkte wohl insbesondere darin, dass eine erheblich geringere Abhängigkeit von steigenden Aktienmärkten besteht.