- Details

- 09. Januar 2023

Politische Unsicherheiten, Rezessionsgefahren und weiter steigende Zinsen. 2023 wird sicherlich kein einfaches Börsenjahr werden. Bei konservativer Vorgehensweise und Fokussierung auf die richtige Assetklasse sollten die Chancen die noch nicht eingepreisten Risiken gleichwohl überwiegen.

Deckel drauf und abhaken. Diese Einstellung dürfte für viele Anleger die einfachste Vorgehensweise sein, wenn es um das gerade abgelaufene Börsenjahr geht. Zur Gewinnung wichtiger Erkenntnisse für die zukünftige Positionierung empfiehlt sich dennoch ein kurzer (schmerzhafter) Blick zurück.

Geballte Ladung an schlechten Nachrichten

Relativ optimistisch ins Jahr gestartet, waren die Belastungen für die Kapitalmärkte 2022 deutlich vielfältiger und größer, als sich dies die allermeisten Analysten, Volkswirte und Politikwissenschaftler zu Beginn des Jahres vorgestellt hatten. Angefangen mit dem Überfall Russlands auf die Ukraine, über den daraus resultierenden massiven Preisanstieg für fossile Energierohstoffe, explodierende Inflationsraten und historische Zinssteigerungen bis hin zu anhaltend fragilen Lieferketten, nachlassendem Verbrauchervertrauen und globalen Rezessionstendenzen war vieles dabei, was schon alleine für deutliche Kapitalverluste ausgereicht hätte. Ex post betrachtet kann der Einbruch an den internationalen Aktienmärkten und damit natürlich auch bei Euro Stoxx, DAX und Co. deshalb nicht überraschen.

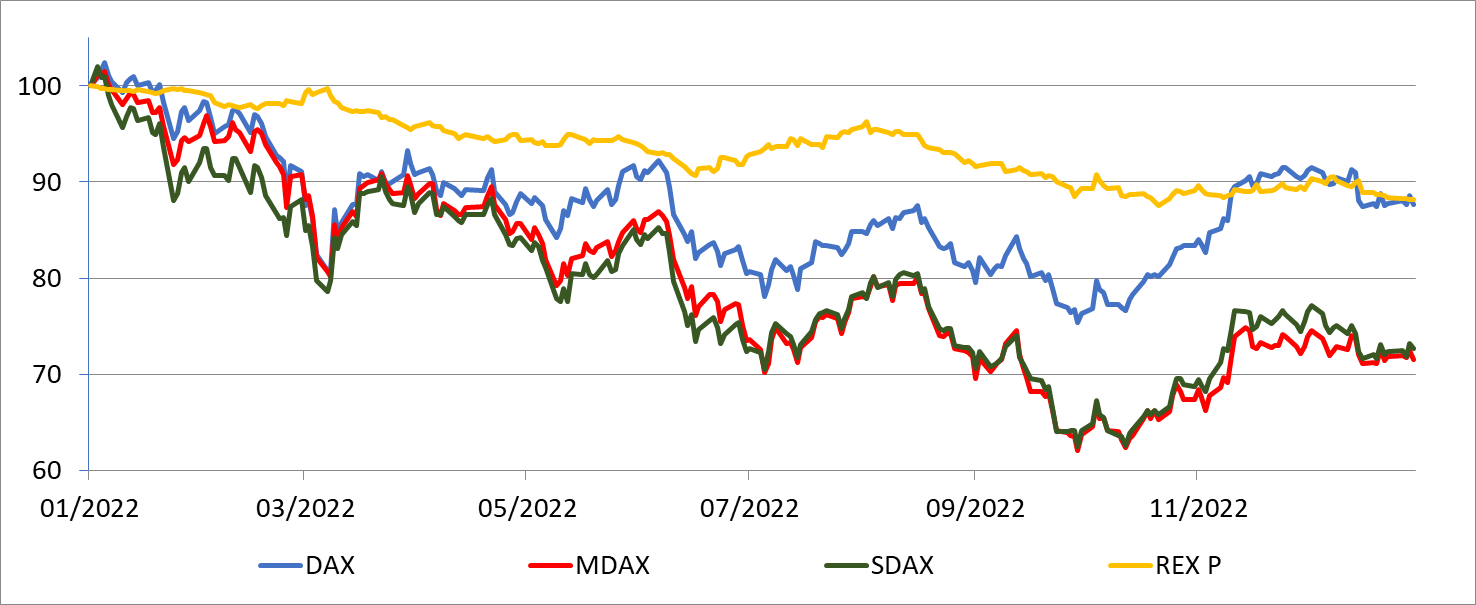

So hat etwa der deutsche Leitindex im Jahresverlauf per Saldo 12,4% an Wert verloren. Vor der Ende September einsetzenden Erholung lag das wichtigste heimische Aktienbarometer zeitweise sogar mit über 25% im Minus. Noch deutlich schlimmer hat es die Unternehmen aus der zweiten und dritten Reihe erwischt. Gerade in Phasen mit erhöhter Unsicherheit neigen institutionelle Anleger dazu, sich von weniger liquiden Titeln zu trennen. Zum Teil ist es dem gehobenen Mittelstand wohl auch schlechter gelungen, den starken Anstieg der Erzeugerpreise von +28,2% gegenüber dem Vorjahresmonat (Stand: 30.11.2022) an seine Kunden weiterzugeben. MDAX und SDAX sind dann auch mit Verlusten von 28,5% bzw. 27,4% aus dem Jahr gegangen.

Deutliche Verluste am Aktien- und Rentenmarkt im Jahr 2022

Datenquelle: Bloomberg

Der Anleihemarkt in den Fängen der Zinswende

Gemessen an den üblichen Schwankungen waren Anleiheinvestoren 2022 keineswegs besser dran. Die lange Zeit verschlafene Abkehr von der Nullzinspolitik hat die Notenbanken dazu gezwungen, mit deutlichen Zinserhöhungen auf den Anstieg der Inflation, die im Euroraum Ende des Jahres bei 9,2% lag, zu reagieren. Während die amerikanische Fed mit insgesamt sieben Zinsschritten auf zuletzt 4,25 bis 4,5% schon relativ stark an der Zinsschraube gedreht hat, zeigt sich die EZB (vier Schritte auf 2,5%) diesbezüglich noch etwas zögerlicher. Zu historisch hohen Verlusten am europäischen Anleihemarkt ist es dennoch gekommen. So hat der Rex Performance Index (REX P) als Maßstab für die Wertentwicklung (Preisänderungen plus Zinserträge) idealtypischer deutscher Staatsanleihen 11,9% verloren und damit die Erträge der vergangenen zehn Jahre eingebüßt.

Inflation und Zinserhöhungen auch 2023 im Fokus

Die Entwicklung der Inflation und die daraufhin folgenden Reaktionen der Zentralbanken und Anleihemärkte werden 2023 das beherrschende Thema an den Kapitalmärkten bleiben. Erst jüngst hat die Bundesbank ihre Inflationsprognose kräftig nach oben korrigiert. Für die kommenden zwölf Monate rechnet sie mit einem Jahresdurchschnitt von 7% und erst „2024 und 2025 dürfte sich die allmähliche Entspannung bei den Verbraucherpreisen weiter fortsetzten“, wie es in ihrem aktuellen Monatsbericht heißt. Dämpfend wirken dürfte unter anderem, dass der starke Energiepreisanstieg im Laufe des Frühjahrs aus der Ermittlung der Inflationsrate herausfällt („Basiseffekt“). Preistreibend sollten sich dagegen die kräftig steigenden Lohnkosten bemerkbar machen, die nach Einschätzung der Bundesbanker erst 2025 etwas nachlassen werden.

Sowohl die EZB als auch die Fed sehen aktuell zwar einen nachlassenden Inflationsdruck, mit ihren Zinsschritten kurz vor Weihnachten und den folgenden Aussagen haben sie aber deutlich gemacht, die Teuerung als hartnäckiger zu betrachten, als dies die Märkte bis dahin antizipiert hatten. Während sich der fortgeschrittene Zinszyklus in den USA allerdings langsam seinem Höhepunkt nähern dürfte, geht der EZB-Rat von weiteren signifikanten Leitzinsanhebungen aus, um eine Rückkehr zum langfristigen Inflationsziel von 2% zu gewährleisten. Die europäischen Rentenmärkte dürften deshalb auch in den kommenden Monaten äußerst herausfordernd bleiben.

Aktien hui, Immobilien pfui

Erheblich aussichtsreicher schätzen wir die Situation an den Aktienmärkten ein. Bekannte Risiken, wie der Ukraine-Krieg, bei dem kein baldiges Ende abzusehen ist, weiter steigende Zinsen und die immer noch bestehende Lieferkettenproblematik, die sich durch den Richtungswechsel in der chinesischen Corona-Politik in den kommenden Wochen wieder verstärken könnte, sollten in den Kursen weitestgehend eingepreist sein. Gleiches gilt für die Rezession (light), mit der sich die Eurozone in der ersten Jahreshälfte wohl konfrontiert sehen wird. Die Mehrzahl der Konjunkturprognosen geht zumindest von einem leichten Schrumpfen der heimischen Wirtschaft aus, und auch die derzeit invers verlaufende Zinsstrukturkurve deutet hierauf hin.

Für Aktienanleger muss dies allerdings kein schlechtes Zeichen sein. Statistisch betrachten sind Rezessionsjahre nämlich sogar gut für Dividendentitel. So hat sich der Deutsche Aktienindex in allen sieben Rezessionsjahren seit den Sechzigern positiv entwickelt. Meist lagen die Zugewinne sogar bei 25% und mehr, im Durchschnitt waren es +31%. Erklären lässt sich die erstaunlich gute Entwicklung damit, dass die Anlageklasse wirtschaftliche Entwicklungen in der Regel deutlich vorwegnimmt. Entsprechend schlecht fielen in der Vergangenheit auch die Vorrezessionsjahre aus (Ø = -11%), bevor es dann von relativ niedrigem Bewertungsniveau aus deutlich nach oben ging. Bei entsprechenden Investments sollten weiterhin die fundamental stark aufgestellten Unternehmen bevorzugt werden, denen es nach wie vor zuzutrauen ist, inflationsbedingte Kostensteigerungen an ihre Kunden weitergeben zu können. Mit deutlichen Kursschwankungen ist zu rechnen.

Für börsennotierte Unternehmensbeteiligung spricht dabei auch, dass Immobilieninvestments als Sachanlagenalternative zu Aktien ihre Attraktivität zumindest kurz- bis mittelfristig praktisch gänzlich eingebüßt haben. Der Anstieg der Mieten wird mit der Inflationsentwicklung bei weitem nicht Schritt halten, während sich die Kosten für neu abgeschlossene Finanzierungen andererseits binnen Jahresfrist mehr als verdreifacht haben. Insbesondere in den Metropolen scheinen fallende Immobilienpreise deshalb vorprogrammiert zu sein, was auch allgemeiner Konsens der einschlägigen Prognosen in diesem Bereich ist.