- Details

- 08. Januar 2018

Aus unserem Alltag ist die künstliche Intelligenz schon lange nicht mehr wegzudenken. Immer stärkeren Eingang findet sie neuerdings auch in die Gestaltung innovativer Finanzprodukte. So zum Beispiel in den neuen Wallrich Wolf AI (Artificial Intelligence) Prämienstrategie Fonds, der nach intensiven Entwicklungsarbeiten und umfangreichen Tests seit Anfang Dezember gezeichnet werden kann. Mit ihm bieten wir konservativen Anlegern ein Absolute-Return-Produkt, das äußerst geringe computergesteuerte Verlustrisiken verspricht.

Happy Birthday Prämienstrategie

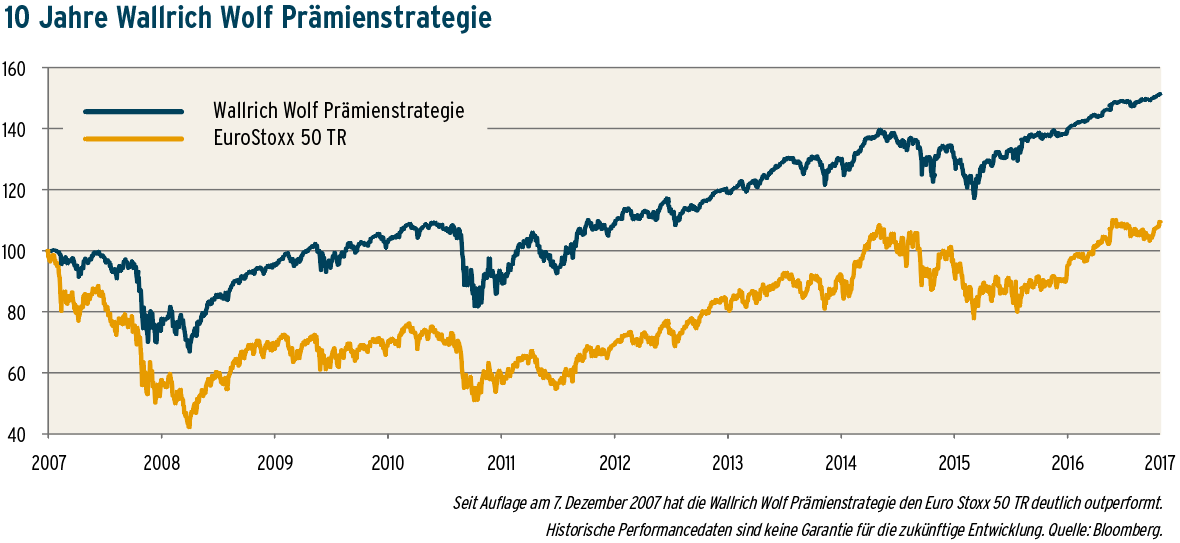

Zunächst aber ein kurzer Blick in die Vergangenheit: Vor exakt zehn Jahren (Dezember 2007) wurde die Wallrich Wolf Prämienstrategie erstmals einem breiten Anlegerpublikum geöffnet. Bei einer jährlichen Durchschnittsrendite von 4,3% (nach Kosten) und vergleichsweise niedriger Volatilität konnte der Fonds, der vom Risikoprofil her zwischen einem Aktien- und einem Rentenportfolio anzusiedeln ist, den Euro Stoxx 50 TR Index seither deutlich outperformen.

Erzielt wurden die Ergebnisse einerseits mit einem breit ausgerichteten Anleiheportfolio, das und sozusagen für die Generierung der Basisverzinsung zuständig ist. Andererseits werden im Rahmen eines aktiven Managementansatzes an der Terminbörse Eurex Puts auf Aktien und Indizes verkauft und dafür Optionsprämien „kassiert“. Die eingegangenen Stillhaltergeschäfte dienen dann der Erwirtschaftung des angestrebten Renditeaufschlags. Dies gelingt naturgemäß bei steigenden, stagnierenden und leicht fallenden Basiswertkursen (bis zum Strike), da in diesen Fällen die gesamte oder zumindest ein Teil der Prämie als Gewinn vereinnahmt werden kann. Bei stark rückläufigen Aktienkursen entstehen zwar Verluste, diese fallen aufgrund der eingestrichenen Optionsprämien aber geringer als bei einem Direktinvestment in das Underlying aus. Da somit nur eine geringe Abhängigkeit von steigenden Aktienmärkten besteht, bietet die Strategie eine sehr viel größere Chance auf stabilere Erträge, als dies bei klassischen Aktienengagements der Fall ist.

Der Investitionsgrad sowie die Fälligkeiten und Strikelevel der Verkaufsoptionen und nicht zuletzt die Underlyings selbst werden zum einen anhand der jeweiligen Prämienhöhe festgelegt bzw. ausgewählt. Diese fallen in volatilen Zeiten bzw. bei stark schwankenden Basiswertkursen besonders hoch aus. Zum anderen spielt aber natürlich auch die Qualität der zugrundeliegenden Aktien eine wichtige Rolle. Dabei versteht es sich von selbst, dass das Stillhalterrisiko über eine angemessene Anzahl unterschiedlicher Basiswerte gestreut wird.

Ganz offensichtlich scheint die Nutzung zweier weitestgehend unkorrelierter Einnahmequellen (Bondrendite und Volatilität) nicht nur die Analysten der Fondsratingagentur Morningstar, die den Fonds mit vier von fünf Sternen bewerten, zu überzeugen, sondern auch bei Investoren gut anzukommen. So haben private und institutionelle Anleger inzwischen über 150 Mio. Euro in die Wallrich Wolf Prämienstrategie investiert. Alles in allem sicherlich ein guter Grund, den zehnjährigen Geburtstag des Fonds zu würdigen.

Der Zukunft entgegengehen

Eine Rechtfertigung, sich auf dem Geschaffenen auszuruhen, ist dies natürlich nicht. Vielmehr verlangen die sich kontinuierlich ändernden Verhältnisse an den Kapitalmärkten immer wieder nach Lösungen, in deren Entwicklung und Weiterentwicklung der technologische Fortschritt genauso einfließt, wie eigene Erfahrungen und aktuelle Erkenntnisse der Kapitalmarktforschung. In diesem Sinne haben wir in den vergangenen rund zwölf Monaten eine Variante der Prämienstrategie entwickelt, die abgesehen vom erforderlichen Finanzwissen in hohem Maße auf dem Einsatz moderner Datenanalyse-Technologien und künstlicher Intelligenz beruht (siehe auch „3 Fragen an Marcel Heintz“ weiter unten).

Ausgehend von unserer langjährigen Expertise im Optionshandel wurde dabei zunächst ein umfangreiches Spektrum an Handelsregeln zum Eingehen von Stillhalterpositionen auf den Euro Stoxx 50 formuliert. Diverse Kombinationen der verschiedenen Stellschrauben wurden dann in Zusammenarbeit mit der Mainzer IT-Firma PegaSoft über längere Zeiträume hinweg nachgestellt und bewertet. Anschließend wurden mittels intelligenter Computeralgorithmen unzählige feinste Regeländerungen und -ergänzungen simuliert und deren Auswirkungen auf historische Ertrags- und Risikokennzahlen untersucht. Im Rahmen dieses Prozesses ist es gelungen, die Kombination der verschiedenen Handelsparameter hinsichtlich bestimmter Renditevorgaben oder des zu akzeptierenden Maximalverlustes immer weiter zu optimieren.

Der Computer als wichtigster Mitarbeiter

Seit Lancierung des neuen Wallrich Wolf AI Prämienstrategie Fonds (WKN A2DTL2) ist es sehr vereinfacht gesagt nun die Aufgabe des Computers bzw. des zugrundeliegenden Programms, die Volatilität und die Preise der an der Terminbörse Eurex gehandelten Verkaufsoptionen auf den Euro Stoxx 50 mit denen der Vergangenheit zu vergleichen und bestimmte Muster zu identifizieren. Auf die erkannten Muster werden dann die zuvor mittels intelligenter Computeralgorithmen optimierten Investitionsregeln angewendet und Vorschläge für das Eingehen ganz konkreter Stillhalterpositionen auf den europäischen Leitindex unterbreitet. Durch die Analyse der selbst erzielten Anlageergebnisse sowie die fortwährende Einbeziehung neuer Konstellationen am Optionsmarkt entwickelt der Algorithmus sein Regelwerk dabei kontinuierlich weiter. Hierfür steht auch das „AI“ (Artificial Intelligence“) im Fondsnamen. Eins zu eins umgesetzt werden die Anlageentscheidungen des Computers derzeit allerdings noch manuell.

Ergänzung statt Konkurrenz

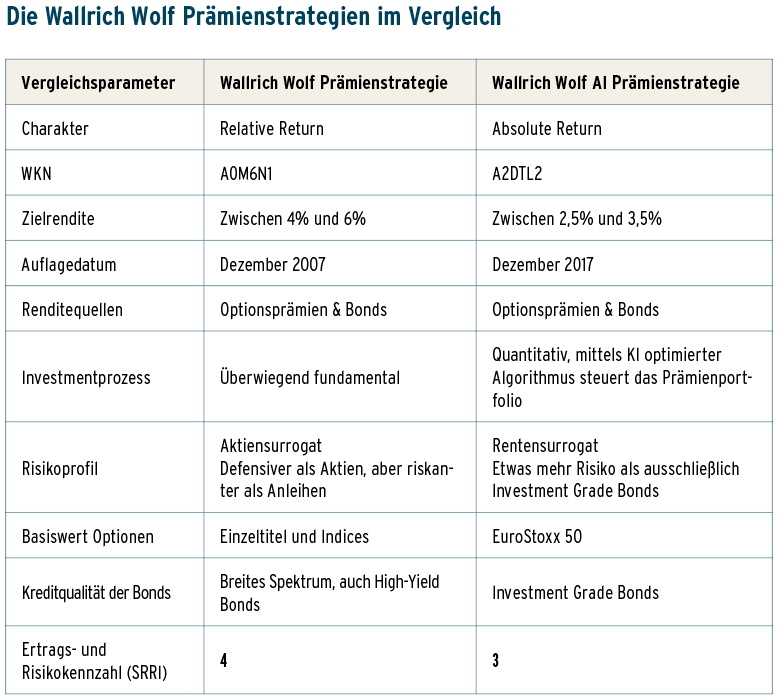

Grundsätzlich ist der neue auf künstlicher Intelligenz beruhende Fonds keineswegs als Konkurrenz zur ursprünglichen Wallrich Wolf Prämienstrategie zu verstehen, sondern vielmehr als eine Ergänzung. So verfolgen die beiden Produkte differierende Ansätze und sie sprechen unterschiedliche Anlegergruppen an. Während die Ausgangsvariante auf aktives Management setzt und bei reduziertem Risiko auf längere Sicht eine aktienmarktähnliche Rendite anstrebt, geht es bei der passiv gemanagten Artificial Intelligence Prämienstrategie insbesondere um die Vermeidung größerer Verlustrisiken. Entsprechend ist der „AI Fonds“ auch als Absolute-Return-Produkte mit einer jährlichen Zielrendite von 2,5 bis 3,5% konzipiert. In der Rückrechnung bis 2008 hat sich bei den genannten Renditevorgaben nur ein einziges Verlustjahr (-1% in 2008) ergeben. Für größere institutionelle Mandate lässt sich die Strategie in der individuellen Betreuung aber auch auf andere Chance-Risiko-Relationen hin optimieren. Auch das Bondportfolio trägt dem Sicherheitsgedanken in einem stärkeren Maße Rechnung, als dies bei der Ausgangsvariante der Fall ist. So besteht es zum Start ausschließlich aus Investment Grade Anleihen.

3 Fragen an Marcel Heintz zum Computeralgorithmus der AI Prämienstrategie

Marcel Heintz, Inhaber der PegaSoft IT-Service Heintz, ist IT-Spezialist und Mitentwickler der AI Prämienstrategie

Hinter der AI Prämienstrategie steckt ein komplexer Computeralgorithmus, bei dessen Entwicklung Sie und Ihre Mitarbeiter den IT-Part übernommen haben. Können Sie bitte kurz erläutern, wie dieser Algorithmus funktioniert.

Marcel Heintz: Der Algorithmus führt mehrere Arbeitsschritte hintereinander aus. Zuerst versucht er, ein gutes Regelwerk als „Anleitung“ für Investitionsentscheidungen zu finden. In einem zweiten Schritt „bemüht“ sich der Algorithmus dieses Regelwerk durch Mutationen und die anschließende Optimierung auf Basis historischer Daten weiter zu verbessern. Dies geschieht durch Mustererkennung und je nach Erfolg oder Misserfolg durch die anschließende „Belohnung oder Bestrafung“ für die getätigten Optimierungsversuche, wobei sich das Regelwerk sowohl in Krisen- als auch in guten Börsenzeiten bewähren muss. Ist ein passendes Regelwerk gefunden, wird dieses gegen einen Testzeitraum geprüft und bewertet, bevor es schließlich real zum Einsatz kommt. Hinsichtlich welcher Variablen jeweils optimiert werden soll, wird dem Algorithmus natürlich vorgegeben. Im Falle des AI Prämienstrategie Fonds soll ein möglichst kleiner Maximum Drawdown erwirkt werden, wobei der Grenzwert vom Assetmanager bestimmt wird.

An welchen Stellen bzw. auf welche Weise kommt dabei künstliche Intelligenz zum Einsatz?

Marcel Heintz: Da wir nicht aktiv in den Mutations- und Optimierungsprozess eingreifen, sondern der Algorithmus selbst entscheidet, wie und an welchen „Stellschrauben“ er dreht, kommt an diesem Punkt die künstliche Intelligenz ins Spiel.

Ist der Entwicklungsprozess des Programms inzwischen abgeschlossen oder handelt es sich hierbei letztendlich um eine „never ending story“?

Marcel Heintz: Der Algorithmus arbeitet immer weiter und versucht Tag und Nacht noch bessere Regelwerke zu finden und sich so den Änderungen des Marktes kontinuierlich anzupassen. Im positiven Sinne handelt es sich somit in der Tat um eine „never ending story“.